Outsourcing

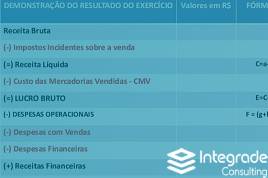

Demonstração de Resultado do Exercício

A Demonstração de Resultado do Exercício, também conhecida como DRE,

A Demonstração de Resultado do Exercício, também conhecida como DRE,

Quando há bens que serão herdados há também a necessidade

Por definição, o planejamento tributário é o conjunto de sistemas

O inventário é obrigatório e deve ser feito após a

Antes mesmo de se fazer o inventário e a partilha

Rua Américo Brasiliense 1490 – Sala 05

Chácara Santo Antônio – São Paulo – SP

CEP: 04715-002

Fone: (11) 5081-5001

Rua Américo Brasiliense 1490 – Sala 05

Chácara Santo Antônio – São Paulo – SP

CEP: 04715-002

Fone: (11) 5081-5001

WhatsApp | Fale Conosco

WhatsApp | Fale Conosco